La inversión en fondos indexados puede parecer, a veces, como buscar un tesoro en medio de la selva, sin un mapa.

Esta guía de inversión en fondos de inversión en índices pretende ser tu mapa. Aunque no garantiza que encuentres el tesoro, sí ofrece un camino más claro y menos espinoso. Como asesor financiero (EFPA), no te podría asegurar jamás ninguna rentabilidad.

A lo largo de este artículo, te guiaré por sus senderos, exploraremos las mejores plataformas de inversión en fondos de inversión índice, nos adentraremos en el funcionamiento de los productos indexados y desentrañaremos sus secretos.

¿Listo para la aventura?

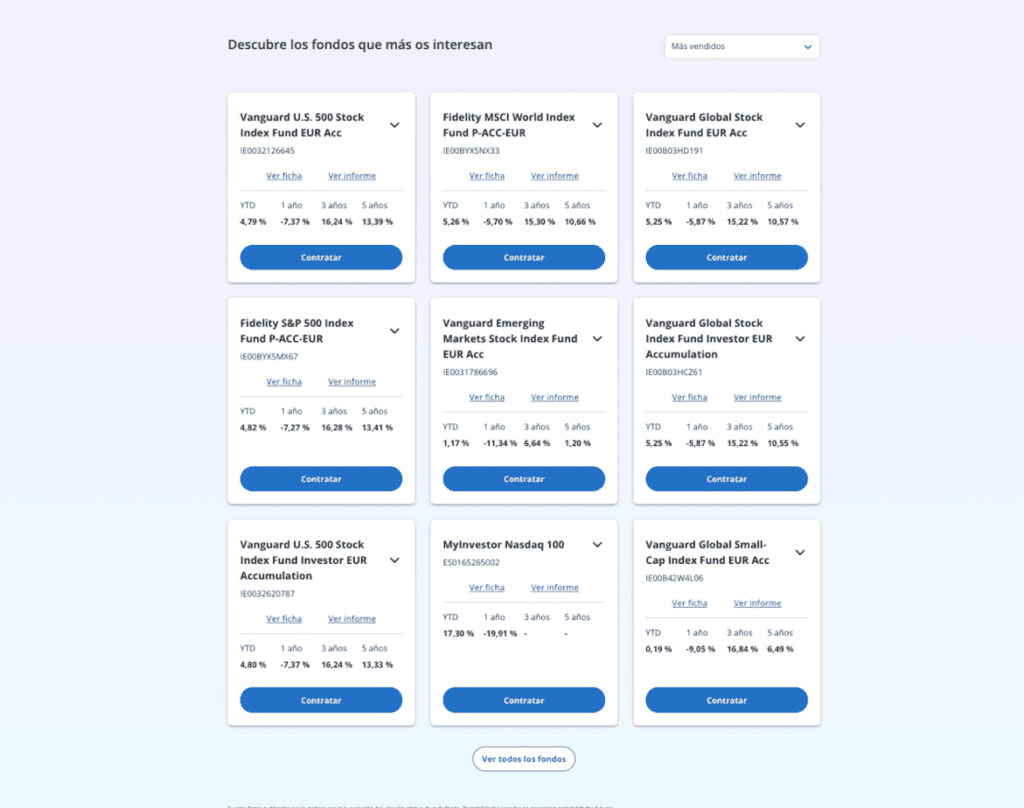

Mejores plataformas para invertir en fondos indexados

Dónde invertir en fondos indexados es una pregunta común y crucial. Aquí están algunas de las principales plataformas:

¿Qué es un fondo indexado?

Una pequeña introducción histórica, sáltatela si no te interesa.

Los fondos indexados aparecieron en la escena financiera en la década de 1970, gracias a John Bogle, el cerebro detrás de Vanguard Group. Estos fondos ofrecen una forma más sencilla y económica de invertir en el mercado, ya que replican un índice en lugar de seleccionar acciones individuales. Vanguard ha prosperado con esta estrategia y sigue siendo una de las principales gestoras de fondos de inversión hoy en día.

Por ejemplo, si inviertes en un fondo que sigue al MSCI World (índice), el dinero de tu inversión se distribuirá entre las más de 1.000 empresas que componen este índice.

Ganas dinero con los fondos indexados de dos formas:

- Mediante el crecimiento del capital (a medida que suben las acciones en el índice). Ojo que esta cotización puede bajar también, y ser incluso negativa.

- Reparto de los dividendos o intereses pagados por esas acciones o las obligaciones en caso de ser un fondo de renta fija.

Cómo funcionan los mejores fondos indexados (y no indexados)

Aunque a primera vista puede sonar complicado, la verdad es que el tema de los productos financieros indexados (fondos, carteras, ETC y demás), es relativamente simple.

Pensemos en un índice bursátil como una cesta de acciones (u otro producto financiero como bonos). En lugar de comprar cada acción individualmente, un fondo indexado te permite comprar un pedazo de esa cesta.

Por ejemplo, si decides invertir en un fondo indexado que sigue al IBEX 35, tu inversión se repartirá entre las 35 empresas que lo componen. O podrías invertir en el Barclays GA Float Adjusted Bond, que se compone de activos de renta fija (deuda) de un montón de países como EE.UU., Japón, Francia, Alemania, etc.

Un ejemplo para aclararlo…

Imagina que te lías la manta a la cabeza y decides abrir una atracción en la feria de tu pueblo, por ejemplo una de esas de tiro con escopetas de aire comprimido; a mí me volvían loco de pequeño. Si tienes suerte puede que te vaya bien y ganes mucho dinero, pero puede que pierdas mucho también.

Pues bien, otra alternativa sería que compraras participaciones (acciones) en cada una de las atracciones de la feria (escopetas de aire comprimido, el tren de la bruja, churrería, etc.). Así te quedas con una parte de los beneficios (y pérdidas) de cada atracción.

Tus ganancias irán perfectamente correlacionadas con el éxito o fracaso de la feria; por ejemplo, el día que llueva la cosa no irá bien, y al contrario. En los años de bonanza ganarás mucho, y en los años de vacas flacas como recesiones perderás.

¿Se entendió el concepto?

Pros y contras de invertir en un fondo de inversión indexado

La decisión de invertir en fondos indexados, como cualquier otra opción financiera, tiene sus ventajas y desventajas. Para tomar una decisión informada, es esencial conocer ambos lados de la moneda. Aquí te presento una lista detallada de los pros y contras de estos fondos:

Pros:

- Bajas comisiones: Comparados con los fondos de gestión activa, los fondos indexados suelen tener comisiones mucho más bajas, lo que se traduce en mayores retornos para el inversor a largo plazo.

- Diversificación: Al replicar un determinado índice, los fondos indexados invierten en una amplia variedad de activos financieros. Esto proporciona una diversificación instantánea y reduce el riesgo de pérdidas significativas si un activo en particular no rinde bien.

- Sin sesgo: La naturaleza de la inversión indexada hace que no haya intervención humana, por lo que las preconcepciones y miedos de los gestores no influyen en el resultado.

- Transparencia: Es fácil entender en qué invierte un fondo indexado porque sigue un índice determinado. Los inversores pueden acceder fácilmente a la lista de activos en los que el fondo ha invertido.

- Rendimiento consistente: Históricamente, muchos fondos indexados han demostrado rendimientos consistentes a lo largo del tiempo (p.ej. para plazos superiores a 10 años), acercándose al rendimiento del índice que replican. Ojo, que tienes que recordar aquello que dice ‘rendimientos pasados no garantizan rendimientos futuros’.

- Simplicidad: Para aquellos inversores que buscan una estrategia de inversión sencilla, los fondos índice son una excelente opción. No es necesario analizar activamente el mercado ni tomar decisiones de compra/venta frecuentes.

Contras:

- Limitación en el rendimiento: Al replicar un índice, los fondos indexados no tienen el objetivo de superarlo. Esto significa que sobre el papel, podrías obtener mejores rendimientos con estrategias de gestión activa; aunque en la mayoría de casos no sucede.

- Falta de flexibilidad: La gestión pasiva significa que los fondos indexados no ajustarán su estrategia en función de los cambios del mercado. Y habrá años peores que otros.

- Riesgo de mercado: Aunque la diversificación reduce el riesgo, no lo elimina por completo. Si el índice cae, el fondo indexado también lo hará.

- Dilución de ganancias: Debido a su naturaleza diversificada, si un sector o empresa en particular tiene un rendimiento excepcional, los beneficios pueden verse diluidos dentro de la amplia cartera del fondo.

- No hay protección contra caídas: En tiempos de declive del mercado, un gestor activo podría tomar medidas para proteger el capital o incluso aprovechar las oportunidades, mientras que un fondo indexado seguirá cayendo con el mercado. Si el índice cae, también lo hará tu inversión.

- Largo plazo: Se trata de inversiones enfocadas al largo plazo, a corto plazo no será la mejor estrategia.

Al sopesar estos pros y contras, es vital considerar tus objetivos de inversión, tolerancia al riesgo y horizonte temporal. Los fondos indexados pueden ser una herramienta valiosa en una cartera diversificada, pero, como con cualquier inversión, es esencial entender en lo que estás invirtiendo.

Tipos de fondos indexados que existen

Los fondos indexados han ganado una enorme popularidad en los últimos años. Una de las razones es la diversidad de opciones. Aquí te presento algunos de los tipos más comunes, aunque hay muchas otras clasificaciones:

Según el tipo de activo:

- Fondos de renta variable: Principalmente, invierten en acciones de empresas cotizadas en bolsa, aunque existen otros activos de renta variable. En el caso de los fondos indexados, buscan replicar el comportamiento de índices bursátiles, como el S&P 500 o el IBEX 35.

- Fondos de renta fija: Se enfocan a activos de deuda pública y privada. Aportan una rentabilidad más predecible, aunque suele ser menor que la de la renta variable. En general tienen menos riesgo.

Según la forma de gestionar los rendimientos:

- Fondos de reparto: Los rendimientos generados se distribuyen periódicamente entre los partícipes en forma de dividendos.

- Fondos de acumulación: En lugar de repartir los rendimientos, estos se reinvierten en el propio fondo, buscando un crecimiento mayor gracias al interés compuesto, y evitando cargas impositivas.

Según la garantía:

- Fondos garantizados: Ofrecen al inversor una garantía sobre el capital invertido, y en ocasiones, una rentabilidad mínima. Estos fondos suelen tener comisiones más altas y plazos de inversión más largos. Y lo cierto es que no son los más populares.

- Fondos no garantizados: Como su nombre indica, no garantizan el capital invertido ni ofrecen una rentabilidad mínima. Suelen ser los más comunes.

Existen otros tipos de fondos de inversión como: fondos sectoriales, de inversión libre (Hedge Funds), fondos mixtos (combinan renta fija y variable), inversión inmobiliaria, subordinados, etc.

Es esencial comprender cada categoría y cómo encaja en tu estrategia global para tomar decisiones informadas.

Comisiones de los fondos indexados

El coste de inversión en un fondo indexado es uno de sus grandes atractivos. A diferencia de los fondos tradicionales (gestionados activamente), donde un equipo de profesionales decide continuamente qué activos comprar o vender, los fondos indexados simplemente replican un índice de mercado. Esto hace que:

- Haya menos costes de gestión como analistas.

- Generalmente, la rotación de activos es baja, por lo que hay bajos costes en comisiones de compra-venta.

Sin embargo, no todas las comisiones de fondos indexados son iguales, y es fundamental comprender las diferencias para tomar decisiones informadas. Veamos un desglose de las comisiones más comunes:

Tabla de Comisiones de fondos de gestión pasiva:

| Tipo de Comisión | Descripción | Coste Promedio |

|---|---|---|

| Comisión de gestión | Precio asociado con la administración y operación del fondo. |

Máxima legal: 2,25% Pagar más del 0,25% es mucho. |

| Comisión de custodia | Tasa anual que incluye todos los gastos de la entidad depositaria. | Máxima legal: 0,2%. |

| Suscripción y rembolso | Coste repercutido al inversionista al invertir y desinvertir en un fondo. | Máximo legal: 5% sobre valor de las participaciones liquidadas. |

Ojo que puede que te repercutan otras comisiones como de tipo de cambio (p.ej. inviertes en euros en activos en dólares), comisiones de éxito y demás.

Además de estas comisiones directas, es crucial que los inversores estén al tanto del TER (Total Expense Ratio). Este ratio expresa el porcentaje total de los activos del fondo que se dedican a cubrir todos los gastos asociados con la gestión y operación del fondo durante el año. Incluye la comisión de gestión, pero también otros gastos como costes de transacción, costes administrativos, y otros gastos operativos.

El TER es una herramienta muy interesante para comparar diferentes fondos indexados y elegir aquellos que ofrezcan las menores comisiones, siempre y cuando también cumplan con tus objetivos y expectativas de inversión.

Recuerda que, a largo plazo, incluso pequeñas diferencias en las comisiones pueden tener un impacto significativo en tu rendimiento total.

Riesgos al invertir en fondos indexados

Como cualquier inversión, los fondos indexados no están exentos de riesgos. Aquí, es crucial distinguir entre volatilidad y pérdida de capital.

- Riesgo de mercado: Como reflejan un índice, si el índice cae, tu inversión también lo hará.

- Riesgo de concentración: Algunos índices pueden estar muy concentrados en ciertos sectores o empresas, lo que podría exponer tu inversión a caídas específicas.

- Riesgo de divisa: Si inviertes en un fondo indexado de otro país, estás expuesto a las fluctuaciones de esa divisa contra el euro.

Estos no son los únicos riesgos. Otra forma de evitarte los riesgos podría ser el riesgo de inflación o por el tipo de interés, entre otros.

Cómo invertir en un fondo indexado paso a paso

Invertir en los mejores fondos indexados se ha convertido en un proceso cada vez más sencillo gracias a la digitalización y a la creación de nuevas plataformas de inversión como Freedom24, MyInvestor, o DEGIRO.

Pero, ¿cómo se hace exactamente?

Aquí te presento una guía detallada y paso a paso para que inicies tu viaje en el mundo de los fondos indexados.

- Objetivos de inversión: Es fundamental tener claridad sobre tus metas. Tu horizonte temporal de inversión influirá mucho en la elección del fondo. El riesgo que quieres correr es otro factor crucial para definir una estrategia.

- Elige el fondo adecuado: Hay unagran variedad de fondos indexados en el mercado, elige el que más te convenga. Lo simple es empezar con un fondo de renta fija y otro de variable. Gestoras de fondos como Vanguard, iShares, Amundi, Fidelity o Invesco son muy populares.

- Investiga plataformas y brokers: No todos los intermediarios ofrecen los mismos fondos ni las mismas condiciones. Plataformas como Freedom24, MyInvestor y Renta 4 te permiten invertir en fondos indexados y/o ETF.

- Abre una cuenta: Una vez escogida la plataforma, deberás registrarte y proporcionar algunos datos personales y financieros. Es un proceso generalmente rápido, sencillo y digitalizado.

- Transfiere fondos a tu cuenta: Podrás añadir el capital destinado a la inversión a tu bróker, lo típico es hacer una transferencia bancaria. También podrás hacer un traspaso de fondos de inversión si ya tienes alguno con otra entidad.

- Compra participaciones: Selecciona el fondo indexado que previamente investigaste y decide cuánto dinero quieres invertir en este. Algunas plataformas permiten hacer inversiones periódicas automáticas. La inversión mínima puede estar en 20 € o 30 € por participación, aunque depende del fondo y del bróker.

- Monitorea y rebalancea: Aunque los fondos indexados son una inversión pasiva, es recomendable revisar tu cartera periódicamente. Si notas que algunas inversiones superan a otras en rendimiento, puedes considerar un reequilibrio para mantener tu asignación de activos inicial (p.ej. 60% de renta fija y 40% de variable).

- Reajuste de la cartera: A medida que el plazo de la inversión se acorta, lo lógico es reajustar las proporciones de la cartera; el peso de la renta fija y variable. Lo tradicional es que la renta fija vaya ganando peso sobre la renta variable, ya que la mayoría preferimos tener una volatilidad menor tal y como avanza el plazo de la inversión.

- Mantente informado: El mundo financiero está en constante evolución. Aunque los fondos indexados son una estrategia pasiva, es esencial mantenerse informado sobre acontecimientos económicos globales y cómo podrían afectar a tus inversiones. También sobre las condiciones de la plataforma de inversión que uses; p.ej. subidas de comisiones.

Cómo elegir el mejor fondo indexado

Elegir el fondo indexado adecuado es esencial en tu travesía de inversión. Al igual que con cualquier decisión financiera, tu elección debe basarse en un análisis detallado y en tus metas financieras. Aquí te dejo algunos consejos y consideraciones a tener en cuenta:

- Investiga el índice de referencia: Conoce el índice que el fondo pretende replicar. Un fondo que sigue al IBEX 35 se centrará en las 35 empresas más grandes de España, mientras que uno que replica el MSCI Emerging Markets se enfocará en mercados emergentes.

- Revisa el historial de rentabilidad: Si bien rentabilidades pasadas no garantizan rentabilidades futuras, es útil ver cómo ha actuado el fondo en diferentes escenarios de mercado.

- Valora las comisiones: Compara el Ratio Total de Gastos (TER) entre diferentes fondos. Si 2 fondos invierten en lo mismo con condiciones parecidas, elegiremos el que tenga unos costes menores.

- Estudia el tracking error: Es la diferencia entre la rentabilidad del fondo y la rentabilidad del índice que replica. Un tracking error bajo indica que el fondo replica eficazmente su índice de referencia.

- Considera la liquidez: Que el fondo tenga liquidez te permitirá entrar y salir de la inversión con mayor facilidad.

- Tipo de gestión: ¿Es un fondo de gestión pasiva pura o utiliza técnicas de fondos gestionados? La gestión pasiva simplemente replica el índice, mientras que la activa pueden intentar mejorar el rendimiento introduciendo algún sesgo.

- Revisa la política de dividendos: ¿Es un fondo de acumulación o de distribución? Si reinviertes los dividendos, un fondo de acumulación podría ser adecuado. Si prefieres recibir ingresos, opta por un fondo de distribución. Ten en cuenta que si cobras dividendos tienes que tributar por estos.

Otra forma de encontrar información es usar el código ISIN del fondo (único para cada fondo), e investigar páginas como Morningstar o Inverco.

Crear una cartera propia con fondos indexados

Cuando decides embarcarte en la aventura de la inversión, uno de los desafíos más grandes y emocionantes es la creación de tu propia cartera.

Pero, ¿cómo distribuir tus inversiones?

A continuación, te presento una tabla que sugiere cómo podrías estructurar tu cartera según diferentes perfiles de inversor. No obstante, es vital recordar que estas distribuciones son aproximadas y deben adaptarse a tus circunstancias personales y metas financieras. Este ejemplo tiene un objetivo educacional, no es consejo de inversión.

| Perfil de Inversor | Objetivo | Renta Variable | Renta Fija |

|---|---|---|---|

| Mercado bursátil | Maximiza el crecimiento para el largo plazo, pero se asume un nivel de riesgo elevado. | 100% * | 0% |

| Crecimiento | Obtener un crecimiento significativo, pero con alguna protección contra las fluctuaciones del mercado. | 75% | 25% |

| Equilibrado | Balancear el crecimiento con el riesgo, buscando un retorno medio y una volatilidad controlada. | 50% | 50% |

| Conservador | Para proteger el capital invertido y obtener un crecimiento moderado. | 40% | 60% |

| Rentista | Maximizar la renta periódica, generalmente para inversores que buscan ingresos regulares más que crecimiento, y detestan el riesgo. | 20% | 80% |

* Recuerda que siempre deberías tener un poco de efectivo en tu cartera.

Es importante destacar que la decisión sobre la composición exacta de tu cartera debería basarse en un análisis detallado de tus necesidades, objetivos, tolerancia al riesgo, así como el plazo de la inversión.

Si no te sientes seguro, siempre es aconsejable consultar con un asesor financiero o profesional en el área antes de tomar cualquier decisión. Puedes también usar alguno de los test de idoneidad que puedes encontrar por internet.

Estrategias y consideraciones al invertir en fondos índice

La inversión en fondos indexados no es simplemente seleccionar un fondo y olvidarte de él. Aunque la gestión pasiva simplifica mucho el proceso de inversión, todavía hay algunas estrategias y consideraciones que pueden ayudarte a maximizar tus retornos y comprender mejor tu inversión.

Interés compuesto: Tu mejor aliado al invertir

La magia del interés compuesto se manifiesta cuando reinviertes tus ganancias para obtener aún más ganancias sobre esas ganancias. Es el fenómeno financiero que permite que pequeñas sumas de dinero crezcan exponencialmente con el tiempo. Al invertir en fondos indexados a largo plazo, el poder del interés compuesto se convierte en un motor fundamental de tus retornos.

Rentabilidad futura:¿Qué se puede esperar?

Es crucial recordar que los rendimientos pasados no garantizan rendimientos futuros. Si bien los fondos indexados, en general, han tenido un buen desempeño en las últimas décadas, es esencial tener expectativas realistas y estar preparado para periodos de baja rentabilidad o incluso pérdidas.

Cómo impactan los índices bursátiles tu inversión

El rendimiento de tu fondo indexado está directamente vinculado al índice que replica. Comprender cómo se comportan los diferentes índices y qué factores influyen en su desempeño te ayudará a tomar decisiones más informadas.

Beneficios de una cartera diversificada

La diversificación, o la estrategia de no poner todos los huevos en una sola cesta, es una herramienta clave para gestionar el riesgo. Al invertir en fondos indexados que rastrean diferentes mercados, sectores o tipos de activos, puedes protegerte contra el mal desempeño de una categoría particular.

Por ejemplo, si un sector, como la tecnología, tiene un mal desempeño, tener inversiones en otros sectores o geografías puede compensar esas pérdidas.

Cuando el valor de las acciones del sector tecnológico cayó, imaginemos, por motivos regulatorios sobre la privacidad de los usuarios, las acciones de bienes de consumo básico se mantuvieron estables, compensando las pérdidas y demostrando la importancia de la diversificación.

Consideraciones fiscales

Es esencial estar al tanto de las implicaciones fiscales de tus inversiones. En función de tu residencia fiscal, las ganancias de capital y los dividendos pueden estar sujetos a impuestos.

Regularidad en las aportaciones

Una estrategia es la del Dollar Cost Averaging (DCA), que consiste en invertir cantidades regulares en intervalos definidos, independientemente de las condiciones del mercado, en vez de invertir todo el dinero de una sola vez.

Esta técnica permite reducir el impacto de la volatilidad del mercado a largo plazo y puede ser una forma efectiva de construir tu inversión sin la necesidad de predecir los movimientos del mercado. El objetivo es evitar invertir todo el capital en un momento de caída (como el de la captura siguiente)

Estas estrategias y consideraciones son solo el punto de partida. La inversión es un viaje personal, y es esencial adaptar tu estrategia a tus circunstancias, objetivos y aversión al riesgo.

Por qué invertir en un fondo indexado

Los fondos indexados han ganado popularidad por razones obvias. Veamos algunos de los motivos más convincentes para considerar la inversión en estos fondos, y te mostraré ejemplos para aterrizar cada concepto.

Rendimientos históricos

A lo largo de los años, los fondos indexados han ofrecido rendimientos consistentes y competitivos en comparación con otros instrumentos.

Todo esto, por supuesto, analizando el largo plazo (mínimo 10 o 15 años), si quieres especular, no es una buena idea hacerlo con fondos indexados.

Si consideramos el índice S&P 500, uno de los más representativos del mercado estadounidense, podemos ver que, en la última década, ha rendido en promedio del 7% anual teniendo en cuenta la inflación (fuente), superando a muchos fondos gestionados activamente.

Eficiencia de costes

La estructura de bajo coste de los fondos indexados se traduce en más dinero en tu bolsillo a largo plazo. Al no tener que gastar tanto dinero en analistas y manejo de los fondos, pueden ofrecer comisiones más competitivas.

Imagina que Juan y Ana invierten 10.000 € cada uno en diferentes fondos. Juan elige un fondo gestionado que cobra un 1,5% anual, mientras que Ana opta por un fondo indexado con una comisión del 0,5%.

Si ambos fondos generan un retorno del 7% antes de comisiones, después de 20 años, Juan habrá pagado unos 6.000 € más en comisiones que Ana.

Diversificación automática:

Un solo fondo indexado puede ofrecerte exposición a cientos o miles de acciones o bonos. Es por eso que la diversificación está grabada a fuego en el ADN de las inversiones en productos indexados.

Comprando solo una participación de un fondo indexado sobre el índice MSCI World, estás invirtiendo en más de 1.500 empresas de más de 20 países diferentes como Estados Unidos, España, Irlanda, Alemania, Reino Unido, Japón o Australia. Exacto, y esto con solo un fondo, imagina si los combinas.

Transparencia

La naturaleza de los productos indexados hace que sepas en qué vas a invertir, y los motivos por los que las carteras se ajustan. No tendrás que sufrir decisiones erráticas de los gestores del fondo, conflicto de intereses con operaciones de compra-venta de activos.

Marta decide invertir en un fondo indexado que sigue al NASDAQ. Gracias a la transparencia de este tipo de fondo, Marta sabe que su dinero está en empresas tecnológicas como Apple, Amazon y Microsoft, y no tiene que preocuparse si el equipo gestor del fondo sabe lo que hace o no.

Simplicidad

Ideal para quienes prefieren un enfoque pasivo, sin que les de mucho trabajo ni les consuma horas de investigación y operaciones.

Carlos, un repartidor de Amazon que siempre va a tope de trabajo, decide invertir en un fondo indexado que replica el índice Stoxx Europe 600.

Con esta decisión, tiene exposición a 600 empresas líderes en Europa y no tiene que preocuparse por analizar cada empresa o seguir noticias específicas del mercado. Y tiene el trabajo hecho en menos de 3 minutos.

Variedad de activos y mercados

Dado el auge de la gestión pasiva, el mercado ha respondido con una amplia gama de fondos indexados que cubren casi todos los segmentos del mercado y tipos de inversión (fondos de acciones, deuda pública, deuda privada, etc.). Esto permite a los inversores acceder a nichos específicos o diversificar globalmente muy fácilmente.

Ana, quiere invertir en las empresas tecnológicas más interesantes a nivel mundial, y lo cierto es que hay varios fondos que se centran específicamente en este sector (y otros).

La elección de activos indexados puede ser una estrategia de inversión inteligente, especialmente si buscas simplificar el proceso y reducir costos y te enfocas al largo plazo. Sin embargo, siempre es esencial investigar y asegurarte de que cualquier inversión se alinee con tus objetivos y tolerancia al riesgo, y por favor no asumas que estas inversiones están exentas de riesgo.

Alternativas a la inversión en fondos indexados

Si bien los fondos indexados ofrecen múltiples ventajas, hay una variedad de vehículos de inversión que pueden ajustarse mejor a las necesidades, objetivos y tolerancia al riesgo de cada individuo. Veamos algunas de estas alternativas, que no te puedes tomar como consejo de inversión:

- ETF (fondos cotizados): Un ETF es un fondo de inversión que se negocia en bolsas de valores, similar a las acciones. Aunque muchos ETF replican índices (como los fondos indexados), hay otros que se centran en sectores, materias primas, divisas, entre otros. Ofrecen la ventaja de la liquidez, permitiendo comprar y vender durante el horario del mercado.

- Roboadvisors: Son plataformas digitales que proporcionan asesoramiento financiero o gestión de inversiones automatizadas en línea con poca intervención humana. Utilizan algoritmos y modelos matemáticos para determinar la mejor asignación de activos para el inversor. Suelen centrarse en la inversión indexada.

- Fondos activos: A diferencia de los fondos indexados que buscan replicar el rendimiento de un índice, los fondos de gestión activa buscan superar al mercado (la gran mayoría no lo consigue). Los gestores toman decisiones de inversión basadas en análisis y estrategias específicas, y suelen tener costes más altos.

- Planes de pensiones: A cambio de ofrecer ventajas fiscales, estos productos de ahorro requieren que el inversor se comprometa a tener el dinero un mínimo de 10 años; aunque hay excepciones.

- Stock picking: Consiste en realizar un análisis profundo y seleccionar acciones individuales de empresas que, según la evaluación del inversor, tienen un alto potencial de crecimiento o de generación de dividendos. Esta estrategia requiere una considerable investigación, intuición y, a menudo, una buena dosis de paciencia. Reservado a los más expertos.

- Inversiones Alternativas: Incluyen activos como bienes inmobiliarios, crowdlending, criptomonedas y metales preciosos y otras materias primas, etc. Ojo con el riesgo de algunas como las crypto.

Últimas reflexiones sobre la inversión en fondos indexados

Si estás considerando adentrarte en el mundo de los fondos indexados, Freedom24, MyInvestor y Renta 4 son magníficas plataformas donde puedes buscar fondos. No solo ofrecen una amplia variedad de fondos indexados (o ETF), sino que también proporcionan herramientas y recursos para ayudarte a tomar decisiones informadas.

Tu perspectiva y experiencia son fundamentales para nuestra comunidad. Si tienes alguna consulta, inquietud o si simplemente quieres compartir tus experiencias en la inversión de fondos indexados, ¡no dudes en dejar un comentario más abajo!

Estamos aquí para aprender juntos y hacer crecer nuestro conocimiento financiero.

¡Gracias por leer y mucha suerte en tu camino inversor!