¿Estás buscando información detallada sobre cómo invertir en activos financieros y desarrollar tu estrategia de inversión? Te dejo una guía explicando, al detalle, los principales productos financieros. Así sabrás cuál te conviene.

Soy Josep, y en esta guía de los principales activos financieros quiero explicarte qué son, qué tipos existen y sus riesgos.

Josep GarciaAsesor financiero EFPA

Los productos financieros son instrumentos que permiten a los inversores obtener una rentabilidad a cambio de su capital invertido. Vamos, metes tu dinero en un instrumento financiero y, si todo va bien, recibes más de lo que has invertido; ojo que en muchos casos tu inversión no está asegurado.

Entre los activos financieros más comunes se encuentran las acciones, fondos y ETF, los bonos, los fondos de inversión y los depósitos bancarios. Además de existir productos derivados como opciones y futuros (entre otros).

Cada uno de estos productos tiene sus propias características, niveles de riesgo y posibles rendimientos. Es importante comprender bien estos aspectos antes de invertir en un instrumento en particular.

¿Qué son los productos financieros?

Los activos financieros son herramientas valiosas para asegurar ingresos futuros, sin necesidad de adquirir un bien físico (como un inmueble). Contribuyen de manera significativa a la dinámica económica, y permiten que los compradores obtengan rentabilidad mientras los vendedores obtienen financiamiento.

Los instrumentos financieros pueden ser tangibles o intangibles y su valor se basa en sus características únicas y cómo el mercado percibe estas. Pero, es importante recordar que como con cualquier producto financiero, también pueden perder valor según las fluctuaciones del mercado.

Por qué son importantes

Los activos financieros son importantes porque permiten tanto a las personas como a las empresas invertir, ahorrar, obtener crédito y gestionar riesgos financieros. Además, pueden generar ingresos y ofrecer oportunidades de crecimiento económico.

Son el elemento clave para que la economía de mercado funcione, ofreciendo una recompensa (interés) a los que ahorran y dan liquidez a aquellos que la necesitan. Por ejemplo, imaginemos que no existieran los depósitos o cuentas bancarias, el banco no tendría forma de ofrecer préstamos para que te compres un inmueble o tu coche.

Productos financieros para pequeños inversores

Cuentas de ahorro y remuneradas

Las cuentas de remuneradas son ideales para ahorrar dinero a corto plazo, ofreciendo una tasa de interés superior a las cuentas corrientes. Sin embargo, la rentabilidad que te ofrecen es de las más bajas de entre todas las alternativas de instrumentos financieros. De hecho, normalmente no son ni suficientes para compensar la inflación.

Ventajas de las cuentas de ahorro y remuneradas:

- Es un producto bancario bastante simple de entender. También resulta muy fácil abrir una.

- La rentabilidad es conocida (interés explícito), por lo que en el momento de añadir el capital, sabrás cuánto vas a cobrar.

- El dinero que tengas en depósitos (y cuentas) de bancos europeos, está garantizado hasta los 100.000 € por el Fondo de Garantía de Depósitos de cada país.

- Son productos altamente líquidos, en cualquier momento podrás sacar el dinero que tengas con ellos.

Desventajas de las cuentas de ahorro y remuneradas:

- La rentabilidad ofrecida es muy baja, lo cual parece lógico, puesto que a menor riesgo y mayor liquidez, menor interés.

- Puede que las entidades bancarias pidan requisitos, como domiciliar la nómina, para ofrecerte la mejor rentabilidad.

- Muchas cuentas de ahorro tienen ofertas limitadas, por ejemplo, solo pagan el interés máximo durante un tiempo determinado o remuneran solo una parte del capital.

Riesgos de las cuentas de ahorro y remuneradas:

Las cuentas de ahorro son consideradas seguras, pero el riesgo de inflación siempre está presente, ya que las tasas de interés pueden no superarla, lo que disminuye el poder adquisitivo del dinero a largo plazo. En otras palabras, si el banco te da un 1,50% TAE en tu cuenta de ahorro, y la inflación es del 5% anual, perderás poder adquisitivo por la diferencia.

Y en caso de que tuvieras una cuenta de ahorro en otra moneda, por ejemplo resides en España y tienes una cuenta en dólares, estarías expuesto al riesgo por el tipo de cambio. Pero esto no es muy habitual.

Consejos:

Antes de abrir una cuenta remunerada o de ahorro, asegúrate de comparar las diferentes opciones del mercado y evaluar los costos y beneficios de cada una. También es importante tener en cuenta el capital que remuneran y el plazo, además fíjate en las comisiones que quieran cobrarte.

Mejores cuentas de ahorro y remuneradas:

Te presentamos algunos ejemplos de cuentas de ahorro populares en España. Si quieres saber más sobre estas, échale un ojo a mi guía de cuentas remuneradas.

Depósitos bancarios

Los depósitos bancarios son una opción segura y (un poco más) rentable para invertir tu dinero. En España, están respaldados por el Fondo de Garantía de Depósitos y ofrecen una rentabilidad que depende del tipo de interés del momento.

La idea es simple, los clientes de las entidades bancarias dejan dinero a un banco durante un plazo determinado. A cambio, al vencimiento, los ahorradores obtendrán su inversión y algo de interés.

Ventajas de los depósitos bancarios:

- Los depósitos son un concepto sencillo de entender.

- Si buscas invertir tu dinero de forma segura y rentable, los depósitos bancarios son un instrumento financiero a considerar, ya qué ofrecen una rentabilidad conocida y estable.

- En España, los depósitos bancarios están garantizados hasta los 100.000 € por el Fondo de Garantía de Depósitos.

- A pesar de no ofrecer una rentabilidad bárbara, sí ofrecen algo más de interés que las cuentas remuneradas.

Desventajas de los depósitos bancarios:

- Comparados con activos de renta fija (p.ej. bonos y obligaciones) o variable (p.ej. acciones), la rentabilidad es sensiblemente menor.

- Los depósitos bancarios suelen tener limitaciones en cuanto a la flexibilidad del inversor para retirar el dinero antes del plazo acordado, y pueden imponer penalizaciones por hacerlo.

- Si quieres rentabilidades más altas, tienes que abrir depósitos con entidades que no tienen un rating crediticio tan bueno como otras.

Riesgos de los depósitos bancarios

Invertir en depósitos bancarios implica asumir riesgos por la inflación, normalmente lo que el depósito ofrece no cubre la pérdida de valor por la inflación. También tendrás que asumir riesgo por el tipo de interés, imagina que contratas un depósito a 48 meses al 2,5% TAE por 50.000 €, si el tipo de interés sube y ahora se ofrecen depósitos al 5% TAE, tu remuneración está muy por debajo del mercado y si sacas el dinero del depósito te penalizarán por ello.

Lee términos y condiciones antes de invertir en depósitos bancarios y asegúrate de que el banco tenga respaldo del Fondo de Garantía de Depósitos para mitigar riesgos de impago, si tiene su sede en la Unión Europea tendrá un banco central que responde por los 100.000 € que tengas con ellos.

Mejores depósitos bancarios

Te presentamos algunos ejemplos de depósitos bancarios populares en España. Si quieres saber más sobre ellos, échale un ojo a mi artículo.

Fondos de inversión

Los fondos de inversión son instrumentos financieros que permiten a los inversores invertir en una amplia variedad de activos financieros, como acciones, bonos y otros valores. Se caracterizan por ser administrados por expertos financieros, brindar diversificación de riesgos y ser accesibles para una amplia gama de inversores con diferentes perfiles de riesgo.

Los fondos de inversión son inversiones colectivas, donde los inversores (partícipes) ponen su dinero en común para invertir en diferentes activos. Existen fondos de inversión muy diversos, algunos típicos que invierten en renta fija, como deuda pública, o acciones de empresas. Y otros más creativos que invierten en activos más exóticos como inmuebles, metales preciosos o en sectores enteros.

Tipos de fondos de inversión

Existen diversos tipos de fondos de inversión, cada uno con sus propias características y objetivos de inversión específicos, te detallo algunos ejemplos:

- Mercados Monetarios: Los fondos de inversión en mercados monetarios son una opción menos arriesgada que otros instrumentos financieros, ya que invierten en activos financieros de renta fija a corto plazo (plazo máx. de 12 a 18 meses). Por ejemplo, como letras del tesoro o pagarés. Aunque su rentabilidad es menor, también presentan un menor riesgo (y mayor liquidez).

- Renta fija: Con este tipo de fondos invertirás en deuda pública y/o privada; por ejemplo, en letras, bonos y obligaciones de estados. Por lo general, invertir en renta fija es una opción más conservadora que invertir en renta variable, por lo general permiten conocer la rentabilidad que se obtendrá (aunque no siempre). Aunque esta opción presenta menos riesgo, aún es importante tener en cuenta los posibles riesgos asociados, como el riesgo de incumplimiento del emisor, riesgo por tipo de cambio, interés, etc.

- Renta variable: Invertir en renta variable implica, en gran medida, comprar acciones de empresas cotizadas en la bolsa. Es más arriesgado que la renta fija, pero ofrece una rentabilidad potencialmente mayor a largo plazo, además brinda la oportunidad de participar en el crecimiento de las empresas.

- Otros: Lo cierto es que hay otras clasificaciones de fondos como garantizados, de inversión libre (Hedge Funds), en Inversiones Socialmente Responsables, mixtos, de gestión pasiva, etc.

Ventajas de los fondos de inversión:

- Rentabilidad potencial alta: A largo plazo el valor de las inversiones será superior a los depósitos y cuentas remuneradas; aunque dependerá del tipo de fondo que elijas.

- Relativamente sencillo: Si lo comparamos con otras formas de inversión (p.ej. inmobiliaria o en derivados financieros) suscribir participaciones de fondos de inversión colectiva es relativamente sencillo. Tan solo necesitarás herramientas como Freedom24, MyInvestor o XTB que te permitan acceder a los mercados financieros.

- Diversificación: Puedes invertir en un montón de países y elegir entre miles de empresas y sectores, eso en tan solo un fondo.

- Liquidez: Están obligados a mantener una parte de las inversiones en liquidez para dar salida a aquellos partícipes que quieran desinvertir, en un par de días lo tendrías que tener listo.

- Bajas comisiones: A pesar de tener comisiones más altas que las cuentas de ahorro y depósitos, por lo general estos instrumentos financieros permiten invertir en muchos activos diferentes a comisiones más competitivas. Imagina un fondo de inversión que invierta en el S&P500 (500 empresas más grandes de EE.UU.), ¿cuánto te costaría a ti invertir en 500 empresas una a una?

Desventajas de los fondos de inversión:

- Son inversiones más arriesgadas que los depósitos y cuentas de ahorro.

- El dinero que inviertas con estos fondos de inversión no estará garantizado, vamos que si la cosa fuera muy mal podrías perder toda tu inversión.

- Algunos instrumentos financieros en los que puedes invertir con fondos de inversión son muy complejos. Por ejemplo, productos financieros derivados. Resulta difícil (o imposible) predecir el comportamiento que estos fondos van a tener en el futuro.

Riesgos

Los inversores pueden enfrentarse a pérdidas si los instrumentos financieros en los que invierte el fondo disminuyen de valor. Ten en cuenta que los fondos de renta variable pueden ser más volátiles y arriesgados que los fondos de renta fija. En general les afectan muchos tipos de riesgo: contraparte, del tipo de interés, tipo de cambio, de mercado, etc.

Consejos

Te sugerirá invertir en fondos de inversión para diversificar y maximizar la rentabilidad, siempre que entiendas en qué invierten. Evalúa el perfil de riesgo y objetivos de inversión, diversifica en diferentes fondos y activos financieros, monitorea el rendimiento y revisa las comisiones y la reputación del gestor del fondo antes de invertir.

Todos los fondos de inversión publican documentos donde explican su composición y qué objetivos de inversión tienen, consulta el Documento de datos fundamentales para el inversor antes de invertir en un fondo.

¿Dónde invertir en fondos de inversión?

Fondos cotizados (ETF)

Los ETF son instrumentos financieros que replican índices, por ejemplo de renta variable o renta fija, y a veces se centran en sectores específicos o materias primas y son inversiones colectivas muy parecidas a los fondos de inversión clásicos.

La diferencia de los ETF (Exchange Traded Funds) con los fondos normales, es que los primeros son fondos cotizados. Esto quiere decir que se negocian en mercados de capitales como lo podrían hacer las acciones, y se pueden comprar y vender mientras el mercado esté abierto; los fondos de inversión solo mientras el mercado esté cerrado.

Tipos de fondos cotizados (ETF)

Hay varios tipos de ETF para diferentes necesidades y preferencias de inversión. Con similares características a los fondos de inversión.

- Mercados Monetarios:Te permiten invertir en mercados monetarios, que son transacciones de compra y venta de activos financieros a muy corto plazo como bonos y letras del tesoro.

- Renta fija: Los ETF de renta fija invierten en bonos y otros activos financieros de deuda. Son muy populares entre inversores que buscan obtener ingresos estables y consistentes.

- Renta variable: Los ETF de renta variable invierten en acciones y otros valores de renta variable. Son una buena opción para los inversores que buscan crecimiento y potencial de ganancias a largo plazo.

Ventajas de los fondos cotizados (ETF)

- Los ETF son activos financieros que se venden y compran con facilidad, y en cualquier momento del día. Tienen una alta liquidex (comparado con los fondos tradicionales).

- Por lo general, las comisiones de los brókers son bastante bajas al invertir en ETF. También las comisiones de gestión de los ETF.

- Como invierten en índices o sectores enteros, son una buena forma de diversificar a costes razonables.

- La información de los ETF está disponible online, y antes de invertir en uno podrás consultar todo sobre este.

- Existen ETF inversos, que por ejemplo replican un índice con la esperanza de que este baje; parecido a operar con posiciones cortas (short).

Desventajas de los fondos cotizados (ETF)

- Al contrario que con los fondos de inversión, cada vez que vendas una posición con un ETF y ganes dinero, tendrás que pagar impuestos (ganancias patrimoniales y/o rendimientos de capital) y no podrás diferir el pago de estos.

- Son instrumentos que por su facilidad de compra y venta propician que los inversores entren en la especulación.

- Es cierto que entender en qué invierte cada ETF te va a llevar un tiempo, pues son productos algo más complejos que, por ejemplo, la inversión en acciones o depósitos y cuentas de ahorro.

- Las inversiones en ETF tienen también su riesgo pese a que son, por lo general, bastante diversificadas. Tienes que tener en cuenta que pueden dar la falsa sensación de que tu inversión está asegurada y no es así.

Antes de invertir en ETF, evalúa tu perfil de riesgo y objetivos financieros, e investiga diferentes opciones. Como regla general, si no entiendes en qué invierte un ETF (o cualquier instrumento financiero), no inviertas con este.

Mejores brókers de ETF

Acciones

Invertir en acciones es una forma de participar en los beneficios de una empresa, y obtener ganancias a través de la compra y venta de estas. Al adquirir acciones de una empresa, te conviertes en propietario (parcial) de la empresa. Así tienes unos derechos económicos (reparto de beneficios) y políticos (asistir a juntas y derecho a voto).

Ventajas de invertir en acciones

- Inversiones muy líquidas, vender y comprar acciones cuando el mercado está abierto te costará, por lo general, poco tiempo.

- Las comisiones de comprar y vender acciones son relativamente bajas, o por lo menos son menores a lo que eran hace unos años.

- No hace falta nada especial, con un bróker online podrás invertir en acciones.

- En la mayoría de países, entidades como la Comisión Nacional del Mercado de Valores implementan regulaciones para salvaguardar a los inversores de malas prácticas por parte de brókers y plataformas. Es crucial optar por opciones reguladas.

Desventajas de invertir en acciones

- Es imposible saber cuánto vas a ganar, o incluso si vas a perder dinero.

- Realizar una inversión en acciones es bastante sencillo, ahora comprender todo el sistema y ser un inversor en acciones que genere ganancias, no es tan fácil.

- Si la empresa entra en bancarrota, los propietarios (inversores en acciones), son los últimos a la hora de cobrar.

- Si quieres tener tus inversiones diversificadas, tendrás que invertir en muchas empresas, y esto se vuelve complicado de gestionar.

- Las ganancias de capital están sujetas a impuestos, lo cual no es motivo de alarma, pero es importante considerar que esto reducirá tu rentabilidad.

Riesgos

Como cualquier tipo de inversión, invertir en acciones conlleva ciertos riesgos. Es importante conocer bien la empresa en la que se está invirtiendo, su historial financiero y su capacidad para generar ingresos a largo plazo. Entre muchos otros hay riesgo por la divisa, liquidez, mercado, precio, crétigo, contraparte, etc.

Al contrario que los fondos o los ETF, las acciones no están diversificadas, puesto que si inviertes en una o dos empresas terminas por poner todos los huevos en el mismo cesto.

Al invertir en acciones o en la bolsa, es importante tener un plan claro y una estrategia de inversión sólida. También es recomendable diversificar la cartera de inversión y estar dispuesto a asumir cierto nivel de riesgo.

Mejores brokers de acciones

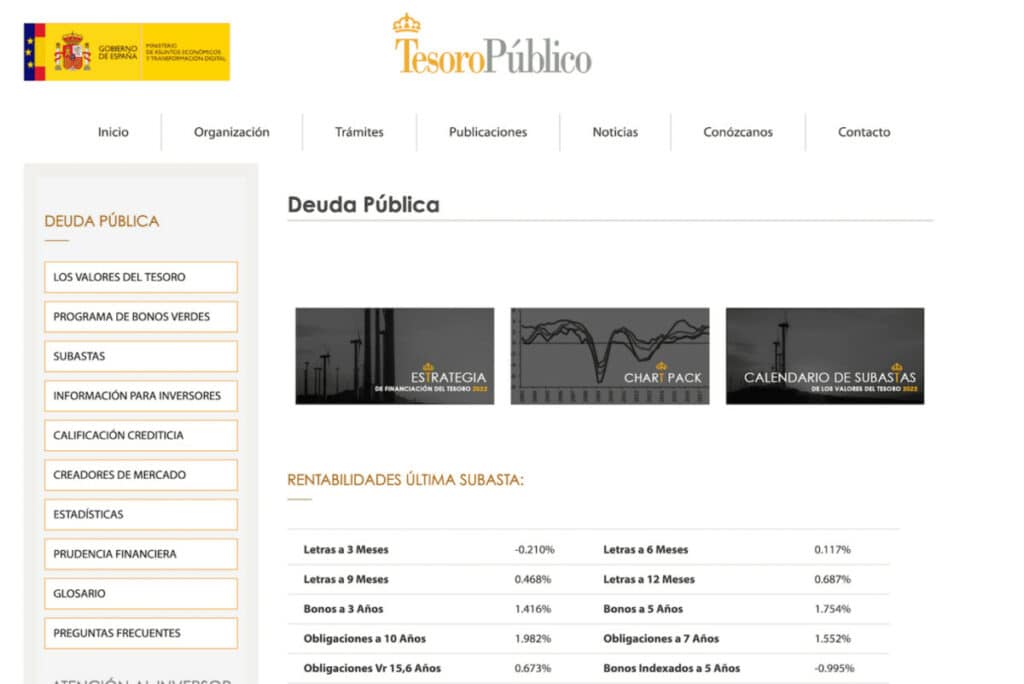

Renta fija: Letras del tesoro, bonos y obligaciones

La renta fija es una opción muy interesante si buscas menor riesgo (que con la renta variable). Estos productos financieros, como las Letras del Tesoro, bonos y obligaciones, ofrecen una rentabilidad predecible, y se emiten tanto por los gobiernos como por empresas privadas (renta fija privada más arriesgada). Se trata de inversiones en las que la rentabilidad está prefijada, pues el interés está pactado de antemano.

Este tipo de activos financieros son deudas que los emisores de la renta fija, por ejemplo el Reino de España, emiten para financiarse. A cambio, los inversores reciben una compensación por dejarles el dinero.

Tipos de renta fija

La renta fija incluye instrumentos financieros de deuda, como Letras del Tesoro, Bonos del Estado, bonos corporativos, bonos de alto rendimiento, bonos convertibles y bonos flotantes entre otros.

Eso sí, la clasificación más típica es la renta fija privada, emitida por empresas y entidades privadas, y los activos de renta fija pública que son emitidos por estados, regiones o entes locales.

Ventajas de invertir en renta fija

- Invertir en renta fija ofrece una rentabilidad pactada de antemano.

- A la hora de cobrar, si el emisor quebrase, los prestatarios (quién deja el dinero) están antes que los propietarios. Vamos, que si tienes títulos de deuda cobrarías antes que si fueras accionista.

- Volatilidad mucho menor que con la renta variable (p.ej. inversión en acciones).

Desventajas de invertir en renta fija

- Rentabilidad menor que con productos financieros de renta variable, y mayor riesgo que invertir en otros instrumentos financieros como depósitos y cuentas de ahorro.

- No siempre son fáciles de contratar, por ejemplo, comprar Letras del Tesoro no es el proceso más fácil del mundo.

Riesgos

La inversión en renta fija conlleva varios riesgos, como el riesgo de crédito, el riesgo de tasa de interés, el riesgo de inflación, el riesgo de reinversión y el riesgo de liquidez.

Para invertir en renta fija, diversifica, evalúa el riesgo de crédito y revisa las tasas de interés. Compara costos y ten un horizonte de inversión a largo plazo para maximizar ganancias y minimizar riesgos.

Derivados financieros

Derivados financieros son instrumentos que permiten especular sobre la fluctuación de precios de activos subyacentes, brindando la posibilidad de obtener ganancias a partir de la diferencia entre el precio de compra y venta. Dicho esto, estos derivados surgieron originalmente como instrumentos de cobertura de riesgos, por ejemplo, en la compra de materias primas como los cereales.

Lo que esto quiere decir, es que si inviertes en un activo mediante un derivado, no tienes que comprar ese producto financiero. Por ejemplo, al comprar un futuro sobre el petróleo, no hace falta que compres un barril y lo guardes en tu casa.

Este tipo de productos financieros, al ser derechos y obligaciones de compra, permiten vender un activo antes de tenerlo, lo que se conoce como operar a corto (short trading). Esta es una técnica que usan algunos traders para generar beneficios si creen que el precio de un activo puede bajar. Ojo que esto no elimina el riesgo, todo lo contrario.

Tipos de derivados

- CFD: Los CFD son contratos por diferencia que permiten especular o invertir sobre la fluctuación de precios de activos financieros sin tener que poseer físicamente. Básicamente, es un acuerdo entre un inversor y su contraparte sobre el precio de un activo; puede ser desde una acción a un material precioso como la inversión en oro.

- Futuros: Un contrato entre dos partes para comprar o vender un activo subyacente en una fecha futura específica a un precio acordado. Los contratos de futuros se negocian con la cámara de compensación y esto elimina el riesgo de contrapartida (que la contraparte no ejecute la operación) y ofrece algunas garantías.

- Forward: Un contrato entre dos partes para comprar o vender un activo subyacente en una fecha futura específica a un precio acordado, similar a los futuros, pero sin estar estandarizado ni con un organismo que garantice la operación.

- Opciones: Un tipo de derivado que otorga al comprador el derecho, pero no la obligación, de comprar o vender un activo subyacente a un precio determinado en o antes de una fecha específica. Siempre se paga una comisión (prima) que perdemos tanto si ejecutamos la operación como no. Por ejemplo, una opción sobre acciones de telefónica a 4 meses por un strike de 5 €, nos da el derecho a comprar las acciones a 5 € en 4 meses.

Ventajas de invertir en derivados financieros

- Se pueden usar para cubrir operaciones, por ejemplo, queremos garantizar un precio mínimo de venta sobre una parte de nuestras inversiones porque prevemos volatilidad en el mercado.

- Es posible operar en determinados sectores sin inconvenientes logísticos. Por ejemplo, puedes invertir en oro, petróleo, cereales y otras materias primas sin tener que comprar el activo real (subyacente).

- Permiten la creación de activos complejos como depósitos estructurados.

- Las comisiones de transacción de los derivados suelen ser más ajustadas.

Desventajas de invertir en derivados financieros

- Invertir en derivados financieros puede ser riesgoso debido a su naturaleza especulativa, lo que puede llevar a pérdidas significativas.

- Al operar con derivados no hace falta tener el 100% de los fondos, por ejemplo, puedes invertir por valor de 1.000 €, pero el bróker te va a pedir que tengas 250 € de margen con ellos. Esto se llama apalancamiento, y tienes que tener en cuenta que complica un poco más las inversiones y puede hacer que las pérdidas sean superiores a las que esperabas, puesto que inviertes por más valor del capital que has añadido.

- Dependiendo del derivado que uses, puede que tengas un riesgo más alto de impago.

Riesgos

Invertir en derivados financieros conlleva riesgos como la pérdida total o parcial de la inversión, alta volatilidad, complejidad y exposición a eventos imprevistos del mercado. Se consideran activos complejos por la CNMV y los no expertos deberían pensarse bien si invertir con ellos.

Te recomiendo tener en cuenta que se trata de un activo financiero complejo y arriesgado. Asegúrate de tener suficiente conocimiento y experiencia en el mercado antes de invertir y establece límites claros para minimizar el riesgo de pérdidas significativas. Seguramente, si eres nuevo en el mundo de la inversión, los derivados no son tu mejor instrumento financiero.

Riesgos de los productos financieros

En la siguiente sección quiero darle un repaso rápido a los diferentes (y principales) riesgos que existen a la hora de invertir en activos financieros.

Riesgo de mercado

Cuando hablamos del riesgo del mercado nos referimos a cuando una empresa sufre pérdidas en el valor de sus activos debido a cambios en los precios o en los patrones de consumo de los clientes. La causa puede ser cualquier tipo de incertidumbre económica en el sistema financiero. Suele afectar a un montón de empresas, por ejemplo, la crisis del 2008 hizo bajar la cotización de la mayoría de empresas.

A continuación te presentamos los riesgos de mercado más comunes, los cuales conviene tener en cuenta a la hora de decidir qué instrumento financiero elegir según tus objetivos y perfil.

Riesgo de crédito

Si una empresa no puede cumplir con los pagos acordados, el riesgo de que los inversores no obtengan el retorno de inversión aumenta significativamente. Como es lógico, los inversores exigirán una tasa de interés más alta, lo que puede hacer que los bonos sean menos atractivos para otros inversores y afectar su valor de mercado negativamente.

Un ejemplo reciente de esto lo vimos en 2020, cuando la aerolínea Latam Airlines emitió bonos para financiar su deuda, pero más tarde declaró bancarrota debido a la pandemia de COVID-19, lo que dio como resultado un incumplimiento de sus pagos y un aumento del riesgo crediticio de sus bonos.

Riesgo de liquidez

El riesgo de liquidez es una preocupación importante para cualquier empresa, ya que se refiere a su capacidad para cumplir con sus obligaciones financieras a corto plazo. Esto significa que incluso si una empresa tiene un gran capital, aún podría tener un alto riesgo de liquidez si no puede convertir sus activos en efectivo para cubrir sus gastos.

La falta de liquidez llevó a la bancarrota de Toys «R» Us en 2017, a pesar de tener una gran cantidad de activos. La empresa no pudo cumplir con sus obligaciones financieras y, tristemente, se vio obligada a cerrar sus puertas.

Otra forma de ver este riesgo para el inversor minorista, es poseer un activo que no puedes vender. Por ejemplo, imagina que tienes una casa a la venta valorada en 2 millones de euros, ¿qué más da cuánto valga si no hay nadie dispuesto a comprarla?

Riesgo de tipo de interés

Los cambios en los tipos de interés pueden afectar el precio de los bonos (y otros activos) en tu cartera de instrumentos financieros, lo que se debe a que las nuevas emisiones ofrecen tipos más atractivos. Por ejemplo, si los tipos de interés suben, el precio de los bonos en tu cartera puede bajar. Esto es especialmente riesgoso para los bonos a largo plazo.

Riesgo de divisa

Las fluctuaciones en las tasas de cambio pueden llevar a pérdidas en una inversión, como cuando una empresa española exporta a Estados Unidos y el dólar se devalúa en comparación con el euro.

En 2018, la devaluación del peso argentino afectó a empresas españolas que operaban en el país sudamericano, como Telefónica y Banco Santander.

Riesgo de inflación

Para explicarlo en términos fáciles de entender, la inflación es como un agujero en un cubo lleno de agua que representa el valor de tus inversiones. Si no tapas el agujero, el agua se va a escapar y tus inversiones (y capital) van a perder valor.

En 2021, la tasa de inflación en España fue del 2,8%, lo cual resultó que los precios de los bienes y servicios aumentaron por un 2,8% comparado con el año anterior. Una situación así puede ser problemática para inversores, ya que si sus inversiones no superan la tasa de inflación, están perdiendo valor en términos reales.

Riesgo de concentración

El riesgo de concentración puede ser una bomba de relojería para los bancos, ya que ocurre cuando invierten demasiado en un solo cliente, sector o país. Si algo sale mal, y a veces sale mal, pueden sufrir grandes pérdidas. Por eso, los reguladores financieros están siempre vigilando para asegurarse de que los bancos no corren demasiados riesgos. Sin embargo, a veces los bancos se arriesgan demasiado.

Este fue el caso del Silicon Valley Bank en marzo del 2023, cuando perdió una gran cantidad de dinero debido a su gran inversión en la industria tecnológica emergente, un claro ejemplo de cómo la concentración en un solo sector puede ser traer resultados muy negativos para los bancos y la importancia que diversifiquen sus inversiones.

Riesgo de modelo

El riesgo de modelo se refiere a la posibilidad de que los modelos utilizados por las empresas financieras para tomar decisiones, como el riesgo crediticio, no sean precisos y puedan llevar a una mala gestión del riesgo. Es importante que las empresas financieras evalúen regularmente sus modelos y prueben su eficacia para mitigar este riesgo.

Aspectos a tener en cuenta antes de invertir

Para que sepas un poco qué principios seguir en tus inversiones con el activo financiero que elijas, te dejo un par de reglas generales que deberías tener en cuenta.

Conocer el producto financiero

Tomarte el tiempo para investigar y entender a fondo el instrumento financiero en el que deseas invertir es clave para ser un buen inversor. Esto te ayudará a entender tanto los riesgos como las oportunidades que presenta y a tomar una decisión informada. Si no entiendes en qué vas a invertir, será mejor que no lo hagas para evitar posibles pérdidas.

Por ejemplo, en el caso de los fondos de inversión hay unos documentos que las gestoras emiten donde explican en qué invierte el fondo, los objetivos, costes, rentabilidades pasadas, etc.

Diversificar la cartera

Como inversor, es importante que consideres diversificar tu cartera de inversiones. Si concentras tus instrumentos en un solo tipo o en activos similares, es probable que sufras grandes pérdidas si el mercado se mueve en contra tuya.

Por ejemplo, imagina que inviertes en acciones de bancos exclusivamente, si viene otra crisis financiera como la del 2008 es muy fácil que puedas perder mucho dinero al no tener tu cartera diversificada.

Últimas reflexiones sobre los activos financieros

Invertir en instrumentos financieros puede generar ganancias, pero implica ciertos riesgos. Los activos financieros de renta fija, como bonos y obligaciones, y los productos financieros de renta variable, como acciones y fondos de inversión, son los principales tipos de productos financieros. Si quieres proteger y hacer crecer tu patrimonio, considera buscar la ayuda de un asesor financiero de confianza para tomar las decisiones más acertadas.

¡Gracias por leer esta guía sobre activos financieros, que espero te haya resultado útil y te haya despejado algunas de tus dudas! Si tienes alguna pregunta, por favor, no dudes en dejar un comentario.